关注公众号,发送 【白皮书】或 【BP投递】等关键词,获取相关支持,更多信息和服务详见公众号

关注公众号,发送 【白皮书】或 【BP投递】等关键词,获取相关支持,更多信息和服务详见公众号

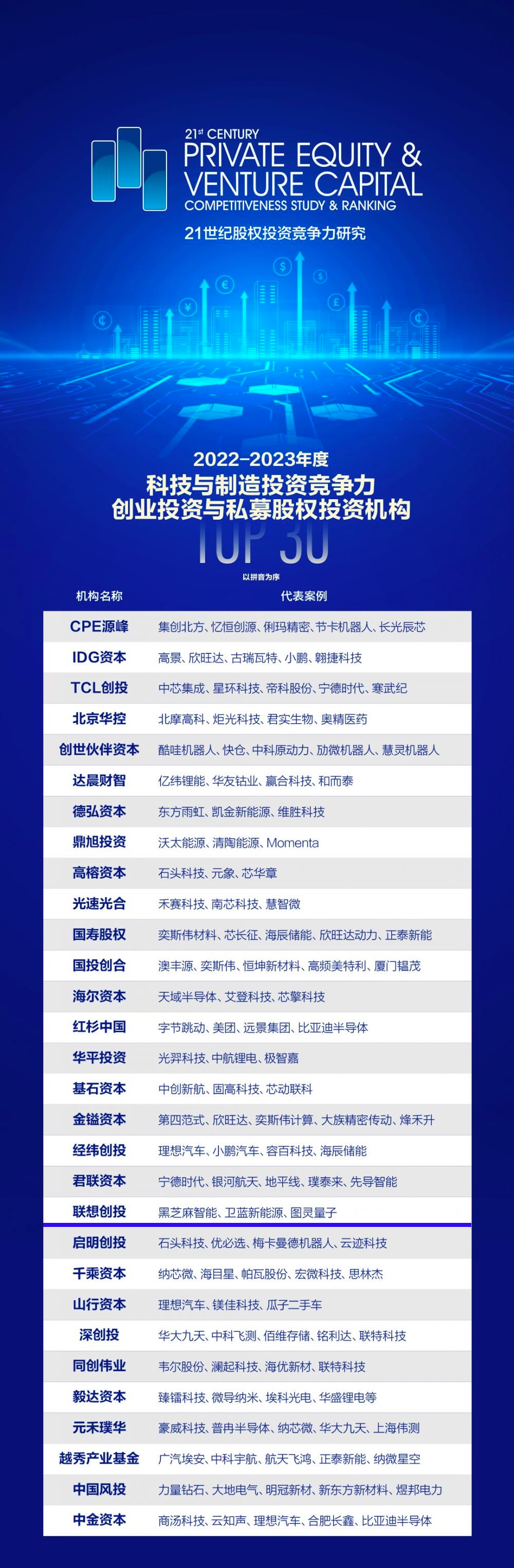

12月12日,21世纪创投研究院发布《2022-2023年度科技与制造投资竞争力研究报告》,联想创投凭借过去一年在科技与制造领域出色的投资业绩,被评为“2022-2023年度科技与制造投资竞争力创业投资与私募股权投资机构TOP30”。

联想创投自成立以来,始终专注于早期科技投资,围绕物联网、边缘计算、云、大数据和人工智能以及赋能行业的机会如智能制造、智慧交通、医疗大健康等深度布局。目前,已投资超过240家企业,包括宁德时代、蔚来、海光信息、寒武纪、第四范式、中控技术、旷视、芯驰等上市公司和独角兽。今年投资了一批优秀了科技与制造行业的创业公司,并且有包括固高科技、第四范式等多家优秀技术公司成功IPO。

此外,联想创投以生态之力打造自己的科技与制造的投资竞争力。凭借独创的CVC2.0模式,在被投企业与联想集团之间构建了双向赋能的格局;并且依托联想集团供应链、品牌、销售渠道、服务体系及全球化优势,切实帮助科技制造产业实现产能落地,比如由联想集团南方智能制造基地和联想创投共同发起的“光明计划”,为科技制造企业提供一站式、多维度、高品质的“制造即服务(MaaS)”,目前“光明计划”已成功签约图灵量子、本末科技、中科时代、零重力等多家优秀的科技制造企业,提供了从协同研发设计到量产智造等全链条服务。未来,联想创投将携手更多被投企业打造智能制造的创新力,共同推动中国智能制造走向高质量发展。

关于榜单:

从2023年10月开始,《21世纪经济报道》、21世纪创投研究院启动《2022-2023年度科技与制造投资竞争力研究报告》相关访谈、调研、数据分析以及撰写工作。通过对科技与制造投融资数据解读、趋势观察,以及重点细分赛道的投资情况盘点,力求全面展现过去一个年度(2022年7月-2023年6月)科技与制造领域投资发生的趋势性变化。同时,我们综合一线投资机构走访、行业问卷调研,并参照CVSource投中数据,对科技与制造领域投资机构的募资、退出,以及被投项目的后续轮融资等表现,结合行业专家委员会对参与调研机构的ESG投资指标等考量,进行客观、公正的综合评价并推出“2022-2023年度科技与制造投资竞争力研究案例”。

第一部分 重点数据解读

21创投研究院长期跟踪科技与制造、医疗健康、消费三大板块的投融资交易。近年随着“投早、投小、投科技”的推进,以及国家提出着力培养“专精特新”企业,科技与制造行业持续站在一级市场风口。

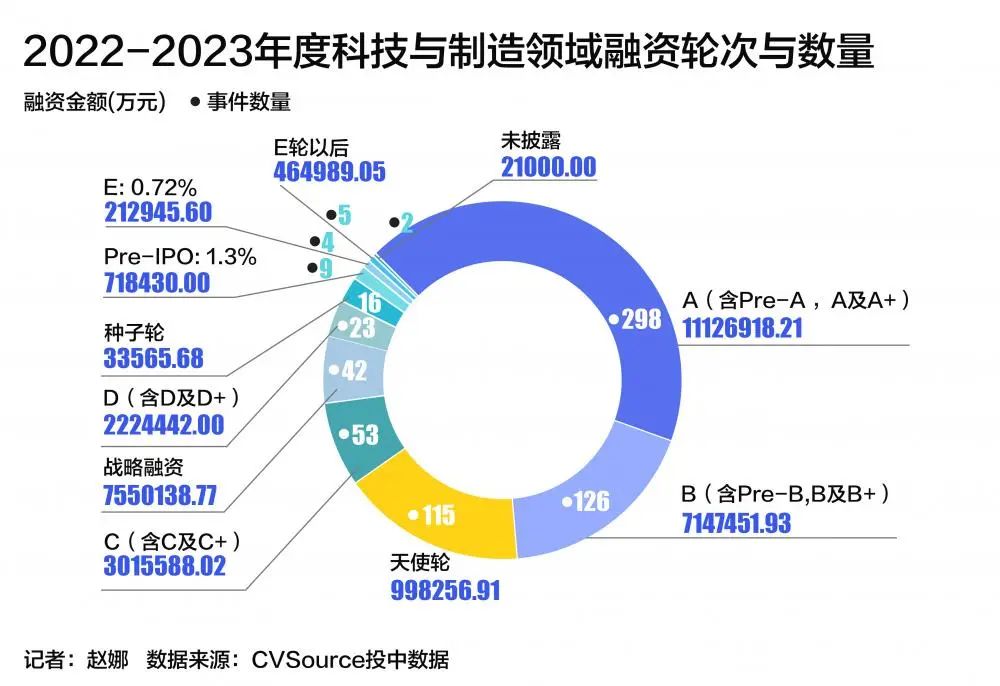

根据CVSource投中数据,2022年7月-2023年6月,一级市场科技与制造领域共发生融资事件2515笔,已披露融资总额达9662.50亿元。进入2023年以来,尽管股权投资市场募资和投资节奏放缓态势持续,泛科技与制造板块的投融资势头仍然强劲,交易数量和融资规模保持相对稳定增长。

(图 科技与制造行业投融资数量与金额)

从投资阶段看,统计期间内非控股权收购交易数量达1270笔,并购交易数量达到552笔。两类交易中,非控股权收购主要记录股权变化情况,并购交易对企业发展意义更为重大。

在其它阶段交易中,A轮和B轮仍为主要交易轮次,交易数量分别为298笔和126笔,交易规模分别为1112.69亿元和714.75亿元。种子轮到A轮的早期阶段交易数量为429笔,占交易总量的超六成(62.05%),“投早、投小”成效依然显著。

(图 科技与制造行业融资轮次与数量)

进行行业细分后可以发现,半导体、新能源和汽车交通三大赛道在统计期内的融资规模均超千亿元,分别达到2435.19亿元、1383.23亿元和1016.31亿元;紧随其后的热门赛道为机械设备、软件、信息化服务和高端装备制造。不同往年的是,新材料、机器人赛道的投融资保持上升态势,人工智能领域投融资表现欠佳。

(图 热门赛道投融资情况,按融资规模计)

从统计期内融资项目的区域分布看,北京市、江苏省、广东省三省的融资总额均超千亿元,分别为1569.42亿元、1247.80亿元和1200.05亿元,紧随其后的是上海市、浙江省和四川省。

在融资规模前十的地区中,包括位于中西部地区的四川省和湖北省,两地按交易数量计也均跻身前十阵列。本报告将在投融资趋势观察部分对中西部地区创新趋势作进一步解读。

(图 融资规模Top10地区)

第二部分 投资趋势观察

科技投资仍是PE/VC行业最大共识。

进入2023年后,尽管投融资热度继续放缓,但受限于优质项目供给有限,部分赛道头部项目高估值仍在持续。

21世纪创投研究院团队在上一年度的行业梳理中提出五大行业观察:各方合力投早投小投科技、投后服务成重要竞争力、退出方式走向多元化、助力数字经济创新发展高地建设、各方联合推动创新资源协同。

该五项观察在今年股权投资市场中均得以延续。本团队在今年四季度的访谈中进一步将“专精特新”投资、“双碳”进程推进、新时代出海、CVC投资、政府引导基金新主张等与科技制造行业结合,梳理出以下现状与趋势:

观察一:创新资本扎堆专精特新,投后走向“全栈式”服务

股权投资市场活跃度放缓的大背景下,“专精特新”企业持续成为PE/VC热门主题。截至2023年7月31日,我国已有“专精特新”小巨人企业共12756家,其中42.72%的国家级专精特新“小巨人”企业曾获得股权融资。国家级专精特新“小巨人”企业总数大幅上升的情况下,融资渗透率依然保持稳定并实现小幅增长。

行业研究人士认为,将自身投资策略与国家优质中小企业梯度培育体系相结合,投资和支持“专精特新”企业正成为许多头部创投机构看重的新机会点。许多创投机构不仅为“专精特新”企业带来资金支持,还能为企业发展对接市场资源、人才资源,助力企业提升管理和治理水平。

观察二:中等规模碳中和基金频现,政府投资基金成产业集聚利器

碳中和基金在相当程度上是2022年以来“双碳”热潮的延续。不同于2021-2022年间的一批百亿碳中和基金,2023年新设的碳中和及绿色主题投资基金主要由PE/VC机构独立发起、规模多为“十亿级”,并普遍获得来自地方政府的大力支持。已披露完成募集的包括凯辉资本规模10亿元的智慧能源基金、CMC资本规模10亿人民币的首支碳中和股权基金、毅达资本规模25亿元的绿色基金,新设基金还有势乘资本发起设立的陕西碳中和产业投资基金。

VC/PE行业人士表示,绿色产业覆盖的领域有宽度也有深度,既需要专业的研究,更需要规模化的资本运作。

观察三:PE/VC走向抱团投资,CVC不再强求吃独食

曾几何时,独家投资是头部机构的能力彰显。如今的市场上,不仅联合投资成为主流,CVC机构们抱团投资的现象也并不罕见。一方面,得益于市场开放度升高,如今的CVC投资不同于互联网时代,接受CVC投资不再意味着“站队”。另一方面,尤其在新能源和智能汽车领域,国内车厂普遍设有多个CVC平台,不同平台在产业使命与财务回报之间侧重各有不同。

观察四:政府投资基金加码直投,资本招商剑指“大项目”

如果说2021-2022年政府投资基金最大的特点是基金规模逐步攀升、大体量引导基金出现,那么2023年的明显变化是:第一,从“单兵作战”走向“集群矩阵”,形成不同阶段和功能定位的基金群;第二,行业主题母基金加速出现,以产业基金集群推动重点产业链发展;第三,通过引导基金鼓励投早、投小、投科技的基础上,设立产业基金进行大项目投资,直接带动产业协同。

观察五:长三角保持领先,中西部创新高地加速崛起

近年来中西部地区产业结构加速升级,加之招商引资诉求加大,制造产业向中西部迁移。21创投研究院梳理发现,在科技和制造领域的出资方中,除长期活跃的长三角地方政府基金,中西部地区政府引导基金出资正在崛起,武汉、西安、重庆、成都等成为今年PE/VC基金管理人的热门募资地。

行业观察人士表示,中西部地区需要在产业集群和人才招引方面加大力度,随着这些问题逐步得到解决,很多地市级基金可以做得很好。

第三部分 主力行业及热门赛道

一级市场整体募资和投资节奏放缓,科技与制造行业仍是“吸金之王”,半导体、新能源和汽车交通三大赛道在统计期内的融资规模均超千亿元。科技与制造行业热门融资赛道与去年相近,差异主要在细分赛道投融资冷热度的变化。

1.半导体行业周期筑底,细分赛道并购整合将启幕

半导体作为国家大力发展的方向,依然是科技投资的重点赛道。

首先从政策角度,2020年以来,我国在半导体芯片、集成电路领域出台多项政策。相关政策及战略的引导下,半导体行业取得迅速发展。在政策之外,全球半导体产业向中国迁移,半导体产业国产化率逐步提高,都为行业带来重大发展机遇。

大手笔投资半导体的不仅有综合基金的科技投资团队、垂直赛道GP机构和CVC,还有来自各地的政府投资基金。近年政府投资基金迅速进化的表现之一,是基金矩阵中产业投资基金占比的升高,其中包括一批半导体相关产业基金出现。

行业观察人士提出,2024年将是中国半导体产业的并购整合元年。以半导体产业为例,半导体领域模拟、功率、MCU等小芯片国产替代已经进入尾声,相应的可投资机会越来越少,上市难度加大,产业必然进入整合阶段。

2.新能源投融资热度依旧,创新资本仍在大踏步进场

随着“3060”目标提出,新能源成为长期确定性趋势。即使平日冷静克制的投资人,言语间也不乏“史诗级”、“最大机会”、“最长窗口期”的表达。

根据国家能源局的数据,全球新能源产业重心进一步向中国转移,我国生产的光伏组件、风力发电机、齿轮箱等关键零部件占全球市场份额70%。从国内股权投资基金的资金供给来看,山东省、四川省、安徽省等均设有百亿级新能源基金,以推动区域内新能源产业发展。

新能源领域光伏、风电、储能、氢能等细分赛道的投资逻辑各有不同,从投融资活跃度看,统计期内最大的黑马非储能莫属。此外,智能汽车是新能源行业的重点应用场景,我们将该部分机会融入汽车交通赛道进行梳理。

VC/PE行业人士认为,新能源是未来数十年内长坡厚雪的优质赛道,在以锂电池、光伏、新能源车为代表的工业新三样的驱动下,新能源产业已扛起经济发展的大旗,有望成为中国未来稳增长的“第一产业”。

3.汽车交通热度不减,热点从“电气化”转向“智能化”

上半场电动化,下半场智能化。

中汽协数据显示,2022年,我国新能源汽车产销分别完成705.8万辆和688.7万辆,分别同比增长96.9%和93.4%,市场占有率达到25.6%,高于上年12.1个百分点。与此同时,我国智能网联汽车产业规模快速提升,新一代电子电气架构、车用操作系统、大算力计算芯片、跨域融合域控制器等关键技术取得突破。

21世纪创投研究院近年持续跟踪汽车电动化、智能化、网联化的创业和投资机会,今年访谈中的明显变化是,大家谈“智能”越来越多,相当比例的出手都是围绕自动驾驶、雷达、芯片、传感器等展开。

中国电动汽车百人会副理事长兼秘书长张永伟表示,发展智能汽车既是战略选择,也是产业发展与社会发展的需要。智能化实际带动的车端新增产值到2030年将达到2.8万亿元,建议在巩固新能源汽车发展优势的同时,通过智能化形成新的竞争力。

4. “双碳”推动新材料产业加速跑,投融资交易稳步增长

“双碳”目标发布以来,新能源的确定性地位明确,新材料进入更多投资人视野。甚至于因为材料更偏基础科学,新材料投资意味着更高的技术门槛。

VC/PE行业人士分析说,产业链上游的材料领域进入发展期,此前在终端市场、应用场景及中端制造等各环节的积累均成为材料领域实现国产替代的基础,也在倒逼材料产业实现转型升级。

在新能源产业链上游的关键部件、新材料等领域,投资机会可以包括光伏行业中新型的电池技术,如异质结、钙钛矿等,风电行业中新型叶片材料、海上风电特种装备等,以及锂电行业中的新型正极、负极材料,电解液中的各种新型的锂盐、新型的溶剂和添加剂,辅材中的新型导电剂、分散剂和粘结剂等。

5.人工智能投融资尚待回暖,生成式AI有望诞生“新王者”

回看过去十年的AI创业与投资。2012年深度学习诸如AlexNet等工程化突破使得AI成为创业和投资的热潮,后因很多AI企业在产业落地方面未能交出理想答卷,人工智能领域的融资总额和初创企业数量(一度)大幅下降。

情况从2020年开始发生变化。GPT-3发布的两年内,创投机构对AI企业的投资增长了四倍,仅2022年就有13.7亿美元的融资,生成式AI正在成为中国和美国创业投资市场上最热门主题之一。

VC/PE行业人士认为,生成式AI和大模型标志着一个巨大的AI开发范式的转换,将会真正被利用到更多应用场景。每一波科技浪潮都会诞生出新的王者、新的伟大企业,未来5-10年生成式AI领域将出现更多新一代领军企业。

6.电池与储能成细分赛道黑马,望成产业出海新势力

我国新能源行业进入快速发展阶段,新能源配储带来的市场需求对储能行业的发展形成强有力支撑。

政策方面,2021年,国家发改委、国家能源局发布的《关于加快推动新型储能发展的指导意见》和国务院印发的《2030年前碳达峰行动方案》都提出,到2025年,新型储能装机容量达到3000万千瓦以上。市场数据方面,根据中关村储能产业技术联盟(CNSEA)发布的报告,2022年中国新增投运新型储能项目功率规模首次突破7GW,累计规模达到13.1GW,新增能量规模首次突破15GWh,累计达到27.1GWh,均较2021年同比增长超过200%。预计未来三年新型储能装机量的复合年化增长率将超过50%。

VC/PE行业人士认为,以新能源汽车、储能为代表的中国优势产业,将在全球化3.0浪潮中大有作为。目前中国储能行业在全球已处于领先地位,预计2027年其市场规模将可能达到万亿级别。如果加上周边产业,规模还可能出现成倍增长。

来源:21财经